Perusahaan minyak negara Arab Saudi sedang mempertimbangkan akan menjual saham kepada investor dalam penawaran umum perdana atau IPO (initial public offering) yang bisa menetapkan nilai perusahaan pada 1 triliun dolar atau mungkin jauh lebih besar dari itu.

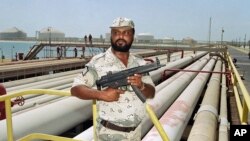

Perusahaan yang dikenal dengan nama Saudi Aramco itu, menguasai cadangan minyak terbesar di dunia, dan saat ini merupakan 10 persen dari produksi minyak seluruh dunia - tiga kali jumlah produksi Exxon Mobil, produsen terbesar berikutnya.

Pasar keuangan akan menetapkan harga saham Aramco jika perusahaan itu memutuskan untuk melakukan penjualan saham perdana - salah satu dari beberapa langkah yang sedang mempertimbangkan.

Sebagian besar analis keuangan-industri mengharapkan tawaran umum akan menaikkan harga saham Aramco, kapitalisasi pasar perusahaan, cukup tinggi untuk memastikan Aramco menjadi perusahaan yang paling berharga di dunia, jauh melebihi perusahaan raksasa komputer Apple, yang bernilai 500 miliar dolar lebih.

Spekulasi tentang rencana Aramco telah meningkat pesat minggu ini, dan perusahaan yang berbasis di Dhahran itu mengatakan dalam sebuah pernyataan hari Jumat bahwa "pihaknya telah mempelajari berbagai pilihan untuk memungkinkan partisipasi masyarakat luas dalam ekuitasnya."

Aramco mengatakan IPO hanya salah satu dari beberapa pilihan yang sedang dipertimbangkan, tetapi mereka berniat untuk melakukannya "melalui pendaftaran di pasar modal persentase yang tepat saham-sahamnya dan/atau mendaftarkan sebuah paket cabang- cabangnya."

Dalam sebuah wawancara dengan majalah Economist, Wakil Putra Mahkota Mohammed bin Salman mengatakan bahwa keputusan akan diambil dalam beberapa bulan mendatang. [sp/ds]